關于我們

臺州福道傳動軸有限公司,位于號稱海上明珠的玉環市,玉環是全國汽摩配專業生產基地。

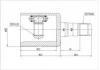

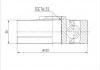

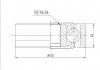

企業創辦于1999年,本公司從創辦至今,專注于汽車球籠萬向節、半軸總成的生產及研究。現有員工180人。擁有各類技術人員40人。本公司擁有先進的生產工藝、完善的檢測手段、獨特的經營管理模式,擁有國內外先進的機械加工設備及完整的檢測設備,技術力量雄厚,并率先通過了ISO9001:2002、16949質量管理體系認證。本企業生產的產品銷往全國各大城市、東南亞、中南美、中東、北美、歐洲、非洲...[更多]

產品搜索

聯絡卡片

- 0086-17857062377

- 0086-17857062377

- 0576-87467362

- 751393931@qq.com

- 廖琪

- 浙江省玉環市蘆蒲鎮漩門工業區金海大道260號

掃一掃

Copyright ? 2007--2022 臺州福道傳動軸有限公司 All Rights Reserved.powered by yiparts

地址:浙江省玉環市蘆蒲鎮漩門工業區金海大道260號

電話:0086-17857062377 傳真:0576-87467362 E-mail:751393931@qq.com

地址:浙江省玉環市蘆蒲鎮漩門工業區金海大道260號

電話:0086-17857062377 傳真:0576-87467362 E-mail:751393931@qq.com